Risk Management

事業領域拡大への対応

RiskManagement

投資マネジメントフレームワーク

当社では、投資資産ポートフォリオの最適化に資する投資ガバナンスの確立を目的として、投資採択および撤退に係る基準の明確化、統一的モニタリングプロセスの構築などを主眼とした投資管理の枠組みを運用しています。

投資マネジメントフレームワークの概要

-

案件検討

投資リスク・採算性の検証

- 各種デューデリジェンス実施

- 事業計画策定、シナジー効果検証

- PMI計画、回収方針策定など

-

投資基準

投資マネジメントフレームワーク諸基準充足状況確認

- 定量基準:当社帰属税引後CFをリスクに対応した資本コストで割り引いた現在価値>投資額

- 定性基準:全社事業ポートフォリオ戦略および事業分野別事業戦略との整合性

- 個別撤退項目:撤退判定のトリガーすべき財務数値および撤退の実効性確保状況

-

途上管理

モニタリング

- 資本コスト控除後利益率の一覧表作成

- 定量・定性基準の充足状況、撤退基準への抵触の有無、当初事業計画の進捗状況確認

-

継続・撤退判断

投資継続の検討

- 戦略的重要性や市場成長率などに関する変化の有無

- 撤退した場合の関係者などへの影響(撤退時考慮項目)

案件継続 or 案件撤退

この枠組みにおいては、案件の採択検討時に、将来キャッシュフローをリスクに対応した資本コストで割り引いた現在価値が投資額を上回っているか、事業領域が事業ポートフォリオ戦略と整合しているか、撤退を判断すべきトリガーが適切に設定されているかを確認した後、投資マネジメント委員会を開催し、リスク量や法務リスク、税務対応などについて専門部による多角的な評価を実施します。案件採択の可否は、委員会の評価などを参考として、経営会議の審議により総合的に判断します。

投資実行後は統一されたプロセスに基づく年次モニタリングを行い、対象となる全案件について資本コスト控除後利益率を一覧にまとめるとともに、共通撤退基準・個別撤退項目(撤退基準)への抵触の有無を確認します。投資マネジメント委員会は、これらの評価結果を年次モニタリング結果報告として取りまとめ、経営会議および取締役会に提出します。

年次モニタリングにおいて撤退基準に抵触したと判断された案件については、投資マネジメント委員会が経営会議に対し撤退勧奨を行います。営業部店が撤退基準抵触後も案件を継続して保有しようとする場合、投資マネジメント委員会において継続の妥当性について評価を実施し、最終的な継続の可否は、委員会での評価などを参考として、経営会議の審議により総合的に判断します。

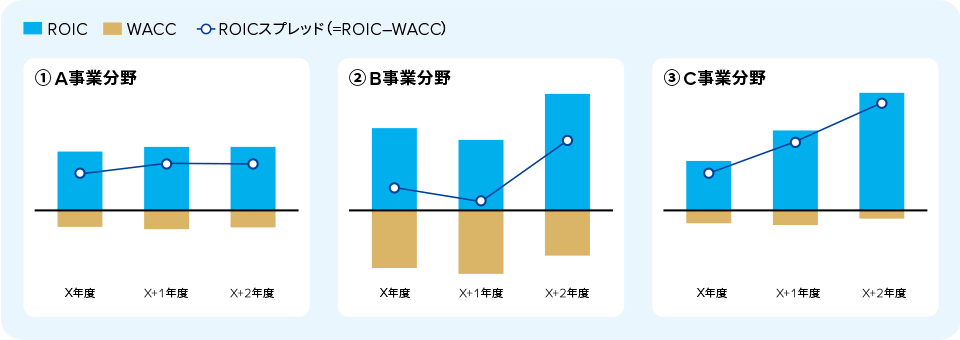

事業分野別ROICモニタリング

事業やリスク特性を反映した事業分野別のリスク・リターン指標(資本コストベース)として、ROICスプレッド(投下資本利益率(ROIC)–加重平均資本コスト(WACC))の定期的なモニタリングを行っています。各事業分野のリスクと収益のバランスが妥当であるか、取るべきリスクに果敢に挑み価値創出と成長ができているか、時系列でのモニタリングを行い、資本コストを意識した経営と健全な財務規律の維持に努めていきます。「中期経営計画2027」では、資本コストを意識したリスク・リターンの経営管理の推進を施策として掲げており、事業分野別ROICスプレッド管理の見直しや業績評価・ポートフォリオ配分への落とし込みなど高度化に取り組んでいます。

事業分野別ROICスプレッド管理 イメージ図