資本コストや株価を意識した経営の実現に向けた対応

現状認識

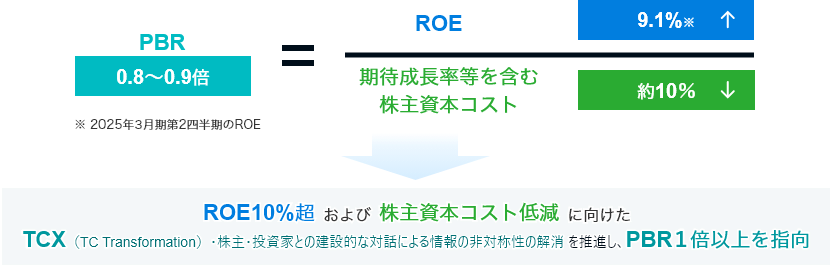

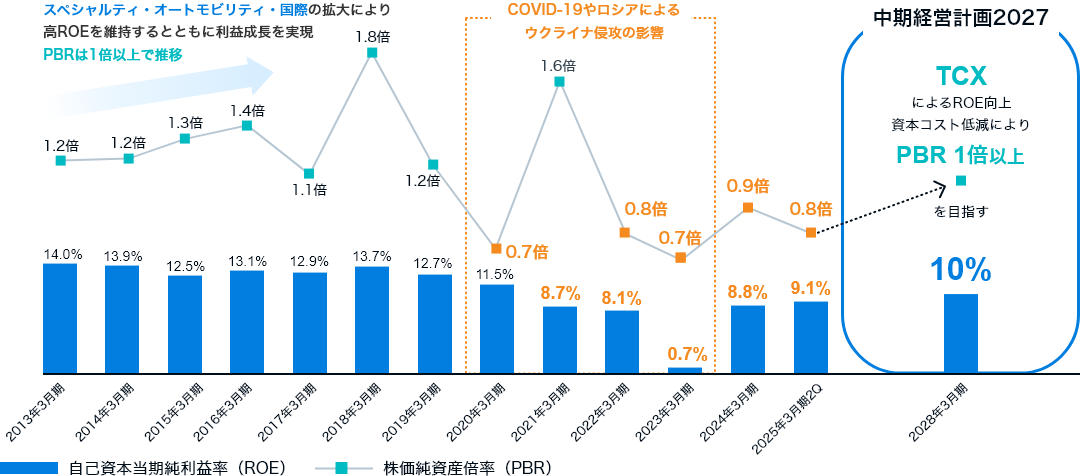

直近の2025年度2QのROEは、稼ぐ力強化に向けた取り組みが進み、前年同期比0.9pt増加の9.0%(特別損益など一過性要因を除く)となりました。他方、依然として当社が認識している株主資本コスト10%を下回るROEであることから、現在の株価水準はPBR1倍割れの状況にあります(2025年12月時点)。

このような現状を踏まえて、当社は、取締役との間で現状のPBRの水準について分析・評価を行うとともに、今後の改善策について議論いたしました。

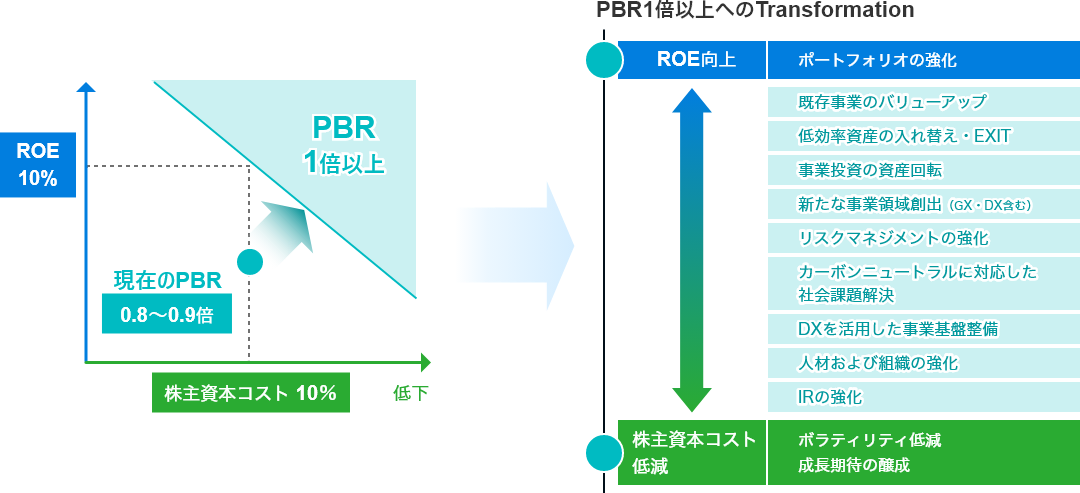

PBR1倍割れの主な要因は、「ROEが株主資本コストを下回っていること」、および「市場におけるPER(成長期待)への評価が低いこと」の2点であると分析しております。

ROEについては、日銀による政策金利引き上げなど金利動向等に伴うマクロ要因、収益力・資本効率が十分ではない海外子会社、円安に伴う資本増加等を主因に、当社が期待した水準を下回っているものと認識しております。

PER(成長期待)については、当社の「ありたい姿」の実現に向けた10年後を展望した改革プロジェクトを来年5月に詳細公表する予定です。この改革を力強く実行し、当社の変革と持続的成長の方向性をマーケットに訴求・浸透させていくことで、本質的な企業価値向上に基づく成長期待を高めてまいります。

- ※1PBRは、各年度末における株価終値をベースに算出

- ※2特別損益を除いた数値

株価向上に向けた取り組みの方向性

企業価値の向上およびPBR1倍以上の早期実現に向け、以下3つの観点から取り組みを強化しております。

取り組みの方向性

-

1ROE向上

モノ価値・パートナーシップを軸とした、ビジネスモデルの進化による稼ぐ力の強化

-

2PER向上

中長期の成長ストーリーの発信

-

3株主資本コスト低減

ROICなどの投資規律と、持続的な成長を意識した経営基盤の構築等

改革プロジェクトの推進

本プロジェクトは、当社のありたい姿に向け、10年後を展望した改革の実現を目指し、以下の5つの柱で変革を推進しております。

- 企業カルチャー

挑戦を促す企業風土の醸成と、当社の目指すべき方向性を明確にすることにより、ステークホルダーの皆さまにご評価いただける「中長期の成長を実現する一貫したストーリー」作りに取り組んでおります。 - 事業ポートフォリオ

市場の成長性・競争環境などの定性的なスクリーニングと資本効率・収益性などの定量的なスクリーニングを実施し、拡大・縮小する事業領域の特定やホワイトスペースの発掘に注力しております。また、大きな成長を実現するためには機動的なノンオーガニック戦略も必要であり、M&Aの考え方についても整理を進めております。 - 財務課題

管理会計の高度化(ROICの導入など)や、リスクアペタイトフレームワークの導入を進めていきます。リスクを抑制するだけでなく、「どの領域のリスクを取るべきなのか」という視点での導入を検討しております。 - 経営インフラ

グループCxO体制の本格導入(2026年4月目途)や、生成AIの全社的な活用、組織、目標体系、業績評価、グループガバナンスについても見直しを進めております。 - 人財戦略

人財の育成・評価・登用・報酬などの見直しを行い、「東京センチュリーで働きたい」と思える環境整備を目的に進めております。

今後、経営会議・取締役会のほか複数回にわたるマネジメント間での議論を行った上で、本改革プロジェクトの詳細および具体的な成長ストーリー等も含めて2026年5月の決算発表日に公表する予定です。

PBR1倍の達成はあくまでスタートラインであると捉えております。改革プロジェクトが実行フェーズに入り、中長期の成長ストーリーに基づく事業戦略を加速させることで、さらなるPBR向上を目指してまいります。

企業価値向上を目的に、経営理念に基づく一貫性あるストーリーのもと企業変革を推進

資本コストに対する意識醸成

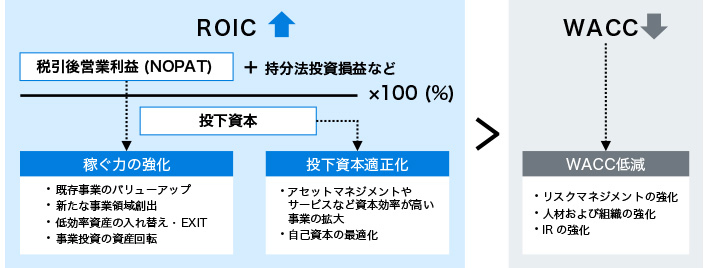

中期経営計画2027の目標であるROE10%の達成とさらなる向上には、資産規模の拡大ではなく、資産の質を重視した、より収益性の高い事業ポートフォリオへの変革が不可欠と考えております。この認識のもと、資本コストとリスク・リターンを反映した指標であるROICスプレッドを重視していくこととし、2025年度より事業分野ごとの業績評価体系にROICスプレッドを導入しております。それぞれの事業特性を踏まえた上で、各事業分野にROICスプレッド(ROIC > WACC)の創出を求め、各事業分野の現場レベルにおいて資本効率への意識を高めながら全社的なROE向上を目指します。こうした考え方に基づき、事業ポートフォリオの最適化を加速させていきます。例えば、データセンター、蓄電池、プリンシパル・インベストメントといった事業は、高い収益性と将来キャッシュフロー創出が期待できる領域であり、こうした事業拡大を推進してまいります。

ROICの向上とROICスプレッド(ROIC-WACC)の拡大

株主・投資家とのエンゲージメント

当社は、株主・投資家の皆さまとの対話を積極的に実施し、頂いたご意見・ご要望を経営陣および従業員へフィードバックするサイクルを軸としたIR活動を推進しています。こうしたIR活動において得られたご意見をもとに、情報開示の拡充や経営課題の改善を実現し、株主・投資家の皆さまとの信頼関係の構築、資本市場からの適正な評価の浸透を図り、中長期的な企業価値向上につなげていきます。

主なIR活動の状況

この表は横にスクロールできます

| 活動 | 2023年度実績 | 2024年度実績 | 内容 |

|---|---|---|---|

| 決算説明会 | 4回 | 4回 | 四半期ごとに決算説明会を開催 (第1・3四半期はIR担当役員、第2・4四半期は社長による説明) |

| 個別ミーティング | 約260回 | 約280回 | 国内および海外のアナリスト・機関投資家との対話 |

| スモールミーティング | 4回 | 3回 | 社長およびIR担当役員によるスモールミーティングを実施 |

| 事業戦略説明会 | 1回 | 3回 | 国内および海外の機関投資家向け事業戦略説明会 |

| 海外ロードショー | 3回 | 3回 | 社長およびIR担当役員等による海外機関投資家との面談 |

この表は横にスクロールできます

| 活動 | 2023年度実績 | 2024年度実績 | 内容 |

|---|---|---|---|

| 会社説明会 | 1回 | 2回 | 会社概要や事業戦略、株主還元方針などに関する説明会 |

株主・投資家の皆さまとの対話において得られたご意見をもとに改善した具体例

-

1当社マネジメントとの対話機会の拡充に関するご意見(2025年実施)

- 当社マネジメントとの対話機会の拡充について

- TCのマネジメントとの対話機会をもっと拡充してほしい。

- 改善内容

- 代表取締役社長と、アナリストおよび機関投資家の皆さまとの対話(スモールミーティング)を複数回実施。

-

2「IRイベント」の拡充に関するご意見(2025年実施)

- 事業説明会等のIRイベント開催について

- TCの成長戦略の一つである航空機リース事業について、説明会を開催してほしい。

- 改善内容

- 航空機リース子会社のACGの事業説明会を実施。

CEOおよびCFOが登壇し、今後の経営方針や事業戦略を説明(日・英)。

説明会の動画(プレゼンおよびQ&A、日・英)をホームページに掲載。

-

3「IR資料」の開示に関するご意見(2025年実施)

- 国内リース事業分野のスプレッド推移について

- 国内リース事業分野について、金利上昇に伴う影響を確認したいので、スプレッド推移を開示してほしい。

- 改善内容

- 国内のリース事業(単体ベース)を対象に、毎四半期の推移を折れ線グラフで開示。

また、毎四半期の契約高を棒グラフで開示し、改善したスプレッドの契約高がどの程度積み上がっているかを可視化すべく、ボリュームの開示も行った。

-

1「決算IR資料」の開示について頂いたご意見(2024年実施)

- DATABOOKの開示

- 定量分析が容易になるよう、決算数値等のExcelベースでの開示を行ってほしい。

- 改善内容

- 既に開示を行っている決算数値等について、和英併記のもとExcelベースで整理を行い、自社IRページにおいて開示を開始した。開示概要は以下の通り。

決算資料(決算短信・決算IR資料等)で開示を行っている数値(BS、PL、その他指標)

主要財務データ:過去11年度分

詳細財務データ:過去5年度分+当期を含む3年度の四半期実績

-

2「決算IR資料」の開示について頂いたご意見(2024年実施)

- 事業分野別純利益見通しについて

- 事業分野別の純利益見通しについての情報量を増やしてほしい。

- 改善内容

- 2025年3月期第1四半期決算より四半期決算における事業分野別純利益計画の進捗状況に関する開示を新たに開始した。

-

3配当に関してのご意見(2024年実施)

- 累進配当方針の明文化

- 成長と合わせる形で減配することなく、配当を実施してほしい。

- 改善内容

- 「中期経営計画2027」の配当政策において、累進配当を基本としつつ、利益成長による増配を目指す旨を明文化した。

-

4役員報酬に関するご意見(2024年実施)

- 役員報酬制度の改定

- 株主利益と連動した報酬制度の改定を行ってほしい。

- 改善内容

- 役員報酬を中長期的な事業の発展やTCXへの貢献と連動する枠組みにすることに加え、株主の皆さまと同じ目線に立ち、役員の株主価値向上意識を一層喚起するために「当社株式成長率」を採用。2024年5月に役員報酬制度を改定するとともに、新たに業績連動型株式報酬制度「株式給付信託」を導入。

-

1「中期経営計画2027」公表前に頂いた中期経営計画の策定に関するご意見(2023年実施)

- セグメント毎の増益ストーリーについて

- 「中期経営計画2027」の計画値の公表について、東京センチュリーは、単一の商品を販売している企業グループではないため、少なくとも全体計画の数値だけ示すのではなく、事業分野別に業績予想を開示し、それぞれのセグメント毎に増益のストーリーを示さないとマーケットは、中期経営計画を株価に織り込むことができない。

- 改善内容

- 投資家の皆さまから頂いたご意見を経営陣にフィードバックし、「対話」を通じて得られた期待に応える開示を改めて検討した結果、「中期経営計画2027」では、事業分野別の利益計画と増益ストーリーをお示しするとともに事業分野別にセグメント資産残高増加額を公表して開示の拡充を図った。

-

2収益性に関するご意見(2023年実施)

- ROA改善について

- ROA改善に向けては、各事業の内、全社のROAを下回る事業の収益性改善も重要になる。東京センチュリーの事業は、パートナーとの共同事業が多いため、簡単ではないと思うが推進してほしい。

- 改善内容

- オリエントコーポレーションとの共同事業会社である、オリコオートリースとオリコビジネスリースについて、両社がお客さまのニーズに迅速にお応えするためには、機動的な事業展開や最適な体制づくりを通じた効率性・生産性の向上、加えて両社のオリコグループとの更なる連携強化がOAL、OBLの持続的な成長に必要であると判断し、持分法適用関連会社に変更。

持分法適用関連会社化に伴い、ROAの改善を実現。

- ※2023年9月29日に持分法適用関連会社化

-

3「決算IR資料」の開示について頂いたご意見(2023年実施)

- ベース利益の把握

- 東京センチュリーの事業利益には、キャピタルゲインや減損などの一過性の損益が内包されている。ベース利益を把握し、株価に反映するためには、少なくとも内訳を開示していただきたい。

- 改善内容

- キャピタルゲインは、不動産や営業投資有価証券の売却益を開示し、キャピタルゲイン以外の一過性損益は、「減損・貸倒・営業投資有価証券評価損益等」として数値を公表した。